こんにちは。確定申告の季節ですね。

株式のもろもろにかかる税金について、皆さんはどうしてますか?

特定口座(源泉徴収あり)の場合、確定申告をしなくてもよいため、そのままにしている方も多いかと思います。

でも可能であれば少しでも節税したいと思うのが人情ですよね。

ということで、今日は株式のもろもろにかかる税金について、チョットお得になるかもしれない情報を書いていきたいと思います。

記事の後半では、実際に確定申告でやってみた内容についても記載しましたので、是非見て行ってくださいね。

目次

はじめに

配当金にかかる税金は節税の可能性がある

株式のものもろにかかる税金はいくつか種類があるのですが、結論から言うと、株式の配当金にかかる税金ついては、確定申告の仕方によっては節税となる可能性があります。

配当金にかかる税金って何?とか、実際にどんな税金がかかるの?とかいろいろ疑問はあると思いますが、どのような仕組みで節税になるのかを、なるべく丁寧に、わかりやすく説明してみようと思います。

それでは行ってみましょう!

注意事項

今回は、上場株式が対象のお話となります。非上場等の一般株式や大口株式は対象としていませんのでご注意ください。

また、説明文の中で特に断りがない場合は、配当金にかかわる税制の説明となります。

株式のもろもろにかかわる税金とは?

株式にかかわる税金には大まかに以下の二つがあります。

- 売却益にかかる税金

- 配当金にかかる税金

まずはこれらについて説明をしていきます。

売却益にかかる税金

ひとつは、株式を売買した時の利益(売却益)にかかる税金です。

安く買って高く売る、ロマンですね。高く売れると嬉しいですよね。

結論から言ってしまうと、売却益については節税の余地がないため、今回のお話からは外します。

配当金にかかる税金

もうひとつは、株式を保有しているともらえる配当金にかかる税金です。

こちらについては、確定申告の仕方によっては節税の余地がある可能性があります。

簡単に言ってしまうと、配当金にかかる税金は、どのように計算するかを選択することができるのです。

どのようなロジックで支払うべき税金が変わるのかを、順を追って説明していきますね。

たまねぎ

配当金にかかる税金は節税できるかもしれないんだね!

税金の種類

払う必要がある税金の種類(税目)

次に、払う必要がある税金の種類についてのお話です。

配当金について、所得税、住民税、復興特別所得税の3つをおさめる必要があります。

所得税とは、国に治める税金で、所得にかかる税金です。基本的には所得が多いほど税率が高く、所得が少ないほど低くなります。

住民税とは、都道府県や市町村などの地域に治める税金です。基本的には確定申告した結果が自動的に自治体に送られて、それをもとに決まった方式で税額が決定されます。

復興特別所得税は、東日本大震災からの復興を目的とした税金です。

たまねぎ

3種類の税金を納める必要があるのね。

税金の計算方法の種類(課税方式)

税金の計算方法(課税方式)に関してです。

課税方式は、総合課税、分離課税の2種類があります。

総合課税とは、所得をいっしょくたにして、決まった税率で課税しますよという計算方式です。

お給料だったり、配当金だったり、いろいろな所得を一つのカゴに入れて、エイヤっと税率を決めていきます。

分離課税は、所得の種類ごとに税率を決めて課税しますよ、という計算方式です。

お給料だったらお給料、配当金だったら配当金のカゴに入れて、それぞれに税率を決めていきます。

たまねぎ

いっしょくたに計算するか、それぞれ計算するかの違いなのね!

ここまでをまとめると以下のようになります。

| 種目 | 種類 | 説明 |

|---|---|---|

| 税目 | 所得税 | 国に治める税金で、所得にかかる税金。 基本的には所得が多いほど税率が高く、所得が少ないほど低くなる。 |

| 税目 | 住民税 | 都道府県や市町村などの地域に治める税金。 基本的には確定申告した結果が自動的に自治体に送られて、 それをもとに決まった方式で税額が決定される。 |

| 税目 | 復興特別所得税 | 東日本大震災からの復興を目的とした税金。 |

| 課税方式 | 総合課税 | 所得をいっしょくたにして、決まった税率で課税する方式。 |

| 課税方式 | 分離課税 | 所得の種類ごとに税率を決めて課税する方式。 |

3種類の税金、2種類の課税方式があると分かったところで、次に行ってみましょう。

税目と課税方式の関係

さあ、最初の山場です。

ここからは具体的に、税目と課税方式で実際にかかる税金の割合を見ていきます。

数字がいっぱい出てきて大変ですが、しっかりついてきてくださいね。

所得税

総合課税の場合は、税率は所得により増減します。(5% ~ 45%)

また所得税について、総合課税を選択すると配当控除が受けられます。割合は、所得1000万までは10%です。

分離課税の場合は、税率は一律で所得の15%です。

住民税

総合課税の場合は、税率は所得の10%となります。

住民税についても、総合課税を選択すると配当控除が受けられます。割合は、所得1000万までは2.8%です。

分離課税の場合は税率は一律で所得の5%となります。

復興特別所得税

特別復興所得税は所得税や住民税と計算方法が少し違っています。

所得税、住民税の場合は、税金は所得に対する割合で計算されるのですが、復興特別所得税の場合は、課税される所得税額から計算されます。

復興特別所得税 = 所得税額 x 2.1%

所得ではなく課税される金額から計算されるので、割合としては小さいです。

所得税15%の時は15% x 2.1% = 0.315%となります。

とりあえずは、ちょっとだけ上乗せされるよ、と理解していればOKです。

まとめると

お疲れさまでした!一気に説明しましたが、ここまでの数字をまとめると以下のようになります。

| 税金の種類 | 総合課税の場合の税率 | 分離課税の場合の税率 |

|---|---|---|

| 所得税 | 0% ~ 35%*1 5% ~ 45%*2 *1 所得1000万円までの場合。配当控除10%を含む *2 所得が1000万円を超える場合 | 15% |

| 住民税 | 7.2%*3 10%*4 *3 所得1000万円までの場合。配当控除2.8%を含む *4 所得が1000万円を超える場合 | 5% |

| 復興特別所得税 | 所得税額 x 2.1% (例: 所得税10%の場合、10% x 2.1% = 0.21%) | 0.315% |

たまねぎ

オラ頭がくらくらしてきたぞ!

いよいよ次のブロックでは、これらの数字を使って、どのくらいの所得の人がどのくらいの税率になるかを見ていきます!

モデルケース

実際のモデルケースを通じで、どのくらいの所得の人はどのくらいの税率がかかるのかを見ていきましょう。

所得が250万円の場合

| 課税方式 | 所得税 | 住民税 | 計 |

|---|---|---|---|

| 総合課税を選んだ場合 | 0% (内訳)所得税10%、配当控除-10% | 7.2% (内訳)住民税10%、配当控除-2.8% | 7.2% |

| 分離課税を選んだ場合 | 15.315% (内訳)所得税15%、復興特別所得税0.315% | 5% | 20.315% |

| 所得税では総合課税、 住民税では分離課税 を選んだ場合 | 0% | 5% | 5% |

所得税では総合課税、住民税では分離課税を選んだ場合が最もお得ですね!

所得が500万円の場合

| 課税方式 | 所得税 | 住民税 | 計 |

|---|---|---|---|

| 総合課税を選んだ場合 | 10.21% (内訳)所得税20%、配当控除-10%、 特別復興所得税0.21% | 7.2% (内訳)住民税10%、配当控除-2.8% | 17.41% |

| 分離課税を選んだ場合 | 15.315% (内訳)所得税15%、復興特別所得税0.315% | 5% | 20.315% |

| 所得税では総合課税、 住民税では分離課税 を選んだ場合 | 10.21% | 5% | 15.21% |

こちらも所得税では総合課税、住民税では分離課税を選んだ場合が最もお得ですね!

所得が750万円の場合

| 課税方式 | 所得税 | 住民税 | 計 |

|---|---|---|---|

| 総合課税を選んだ場合 | 13.273% (内訳)所得税23%、配当控除-10%、 特別復興所得税0.273% | 7.2% (内訳)住民税10%、配当控除-2.8% | 20.473% |

| 分離課税を選んだ場合 | 15.315% (内訳)所得税15%、復興特別所得税0.315% | 5% | 20.315% |

| 所得税では総合課税、 住民税では分離課税 を選んだ場合 | 13.273% | 5% | 18.273% |

だいぶ差が詰まってきましたが、まだ所得税では総合課税、住民税では分離課税を選んだ場合が最もお得ですね!

所得が900万円の場合

| 課税方式 | 所得税 | 住民税 | 計 |

|---|---|---|---|

| 総合課税を選んだ場合 | 23.483% (内訳)所得税33%、配当控除-10%、 特別復興所得税0.483% | 7.2% (内訳)住民税10%、配当控除-2.8% | 30.683% |

| 分離課税を選んだ場合 | 15.315% (内訳)所得税15%、復興特別所得税0.315% | 5% | 20.315% |

| 所得税では総合課税、 住民税では分離課税 を選んだ場合 | 23.483% | 5% | 28.483% |

所得が900万円を超えると分離課税を選んだ場合が最もお得ですね!

ここまでのまとめ

結論としては、所得が900万円未満の場合は、所得税では総合課税、住民税では分離課税を選んだ場合が一番お得になるようです!

所得が900万円以上の場合は、分離課税を選んだ場合が一番お得になるようです!

たまねぎ

この2つだけを覚えていればOK!

実際にやってみる

所得900万円以下を想定して実際に国税庁の確定申告書等作成コーナーで手続きをしてみました。実際の手続き内容の要点は以下のようになります。

- 所得税については総合課税を選ぶ

- 住民税については申告不要(分離課税のままとするため)を選ぶ

住民税については、分離課税のままとするためには「分離課税を選択するよ~」という手続きがあるわけではなく、「申告不要」、つまり、元のままのやり方で計算してね!と宣言とする必要があります。

それでは行ってみましょう。

- STEP

所得税の課税方式を選択

収入金額・所得金額の入力画面における配当所得の入力・訂正・内容確認画面より、「1 配当所得の課税方法の選択」で「総合課税」を選びました。

-Google-Chrome-2022_02_08-9_15_46-1024x570.png)

- STEP

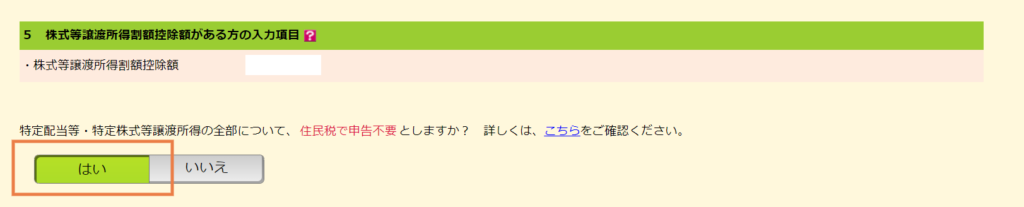

住民税の課税方式を選択

住民税等入力画面より「住民税・事業税に関する事項」ボタンをクリックします。

-Google-Chrome-2022_02_08-9_18_30-1024x606.png)

- STEP

「5 株式等譲渡所得割額控除額がある方の入力項目」で「はい」を選択しました。

- STEP

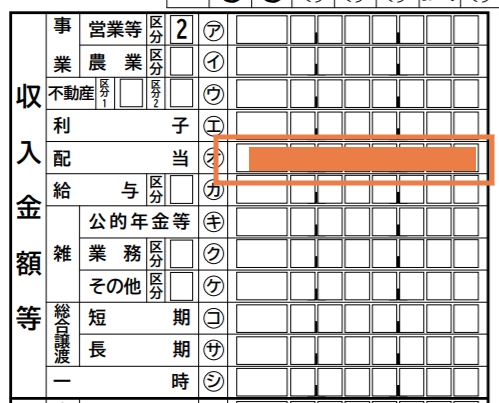

申告書B第一表の「収入金額等」「配当」に金額が入りました。

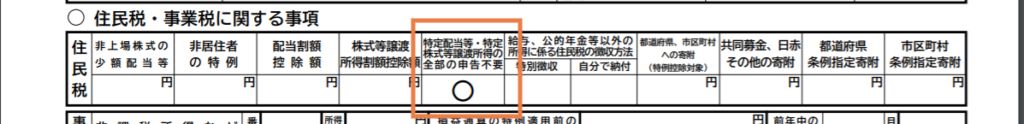

申告書B第二表の「住民税・事業税に関する事項収入金額等」「特定配当等・特定株式等譲渡所得の全部の申告不要」にチェックが入りました。

たまねぎ

以上、おつかれさまでした。

まとめ

今日は株式のもろもろにかかる税金について、お届けしました

配当金にかかる税金について…

所得が900万円未満の場合は、所得税では総合課税、住民税では分離課税を選んだ場合が一番お得になる

所得が900万円以上の場合は、分離課税を選んだ場合が一番お得になる

このふたつを覚えておいてもらえればと思います。

皆様の確定申告ライフが充実したものになりますように。

それではまた!